Každé životní období má své specifikum, a to i z hlediska, jak investovat.

V každém období se nás totiž mohou týkat mírně rozdílné cíle a plány. Zároveň máme i jiný časový horizont, ve kterém chceme/potřebujeme tyto své cíle realizovat.

V tomto článku se podíváme právě na to, jak může vypadat investiční portfolio v závislosti na tom, ve které části života se nacházíme. Rozebereme zde i jednotlivé cíle a nástroje, které pro ně můžeme použít.

Samozřejmě každý má jinou životní trajektorii, takže článek přesně na míru pro všechny napsat nelze. Nicméně věřím, že vám dá inspiraci v tom, co v které životní fázi můžete řešit a jak na to.

Zároveň bohužel článek není vyčerpávající, protože když bych zde chtěla zahrnout vše, co je důležité, byl by nekonečný.

Na sestavování vlastního portfolia v závislosti na vaší konkrétní životní situaci se zaměřuje můj největší online kurz „Šéfuj svým financím!“, kde správu financí pojímáme komplexně do všech detailů. Pokud by vás tedy toto téma zajímalo hlouběji, můžete se do kurzu přidat v jeho dalším běhu.

1) Investování pro děti

Téma investování v různých životních fázích nelze začít jiným obdobím než investováním v dětském věku.

V tomto období je to něco, co za děti budou řešit rodiče, a tím pádem zde vzniká dilema, jaký investiční nástroj ideálně vybrat.

Investování můžete využít jako nástroj pro výuku finanční gramotnosti vašich dětí.

Investování pro děti lze zároveň využít jako skvělý nástroj pro učení jejich finanční gramotnosti. Investice s dětmi totiž můžete probírat, ukazovat a vysvětlovat jim, jak fungují. Zároveň až děti budou starší, tak je můžete motivovat, aby si samy odkládaly peníze bokem.

Jaký máte cíl?

V rámci investování pro děti mají rodiče různé cíle a v konzultacích se setkávám s různými přístupy rodičů:

Někteří například:

- Chtějí dítěti pořídit nemovitost do začátku života.

- Rádi by dítěti dali částku na akontaci na hypotéku.

- Plánují dítě finančně zajistit ke studiu na VŠ (tedy aby se z toho pokrylo bydlení a jídlo).

Jak je zřejmé, finanční částky, které jsou pro jednotlivé cíle zapotřebí, se značně liší.

Zároveň je zajímavé, že cíl, který si rodiče stanovují, ne vždy jde ruku v ruce s finanční situací rodičů. Neznamená to, že bohatí rodiče chtějí svým dětem kupovat nemovitost, a naopak ti méně majetní si „postačí“ se zabezpečením dítěte na vysoké. Paradoxně to často bývá i přímo opačně.

Mnoho rodičů má k této oblasti přístup takový, že jim jejich rodiče též dali „jen“ na studium a na zbytek si museli vydělat sami. Tím pádem chtějí postavit své děti do podobné pozice, aby jim vše nespadlo do klína.

V tomto případě podle mě není žádný přístup ten jediný správný. Záleží na hodnotovém systému rodičů a na jejich přístupu k oblasti financí. Je ale důležité si ujasnit, na co směřujeme, a podle toho investovat částky v příslušné výši.

Jak dosáhnout cílů?

Nezávisle na cíli, který si zde dáte, vzhledem k tomu, že u dětí je u všech zmiňovaných cílů poměrně dlouhý investiční horizont (většinou 10+ let či i mnohem více), dává smysl využívat dlouhodobé investiční nástroje.

Pokud začínáte dítěti investovat v jeho velmi raném věku a cílíte na období jeho plnoletosti či i později, ideálně bych vybírala akciové nástroje (ETF fondy), které sice v krátkém období jsou více volatilní, ale dlouhodobě mají nejzajímavější výnosy.

Pokud už má dítě kratší investiční horizont, „přimíchala“ bych více dluhopisových fondů, které jsou ideálnějším nástrojem pro spíše kratší až střednědobé horizonty.

Vhodným nástrojem pro investování pro děti jsou dětské účty od Portu, kde je snížený poplatek a zároveň platforma nabízí investiční portfolia pro různé časové horizonty.

Dětský investiční účet na Portu.

A co využít státní produkty?

Investičním nástrojem, se který se často setkávám u dětí, bývají například stavební spoření či penzijka. Obojímu bych se (většinou) vyhnula.

Mít pro děti stavební spoření a celé jejich dětství ho rušit a znovu zakládat na tak dlouhém horizontu vůbec nedává investičně smysl.

Stavební spoření mohou dávat smysl, pokud máte krátký investiční horizont (který odpovídá povinné délce stavebka) a hledáte něco konzervativního.

Pokud ale máte horizont například 15 let a jen budete stavebka rušit a znovu zakládat, nedává to vůbec smysl.

U penzijního spoření mám problém v tom, že se jedná o státní produkt, a tím pádem naprosto neflexibilní.

Tedy pokud by vaše dítě chtělo peníze vybrat například dříve, bude hodně limitováno podmínkami, za kterých to může udělat. Též by pravděpodobně u předčasného výběru přišlo o část zisku.

Státní produkty na dlouhodobý horizont nejsou nejlepším řešením: nikdy totiž nevíme, kdy nám stát vůbec povolí si naše peníze z nich vybrat.

Zároveň za dobu, kdy dítě penzijko bude mít, dojde pravděpodobně mnohokrát ke změnění jeho podmínek (aneb „ať žijí státní produkty“ – ehm, pryč od nich). Z tohoto důvodu bych se vyhnula nástrojům, kde je těžké odhadovat, co vůbec přijde.

Mnohem lépe než penzijka mohou tedy sloužit ETF fondy, ať už v rámci investování přes robo-advisory (například Portu) či napřímo přes brokera. Je tam mnohem větší flexibilita a nikdo centrálně neurčuje, jak se svými financemi můžete nakládat.

2) Investování těsně po škole (aneb začíná produktivní věk)

Období dvacítek a třicítek bývá obdobím největších možností, ale též největšího množství cílů.Produktivní věk po škole, ať už střední či vysoké, se vyznačuje tím, že začneme mít nejvíce možností. A to ať už z hlediska finanční či času.

Konečně většinou máme nějaký pravidelný finanční příjem a zároveň máme dlouhou dobu do důchodu, díky čemuž můžeme využít i dlouhodobé investiční nástroje.

V této části se zaměříme na nejčastější témata, která se v tomto období obvykle řeší. Řekneme si ale i něco o plánování cílů jako takových.

Jak si stanovovat cíle?

Detaily tohoto tématu učím ve svém největším kurzu „Šéfuj svým financím!“.

Nicméně když bych měla shrnout hlavní postup, důležité je si sednout a opravdu si sepsat, po čem toužíme.

Tedy ideálně vytáhněte papír a tužku a sepište si:

- Které cíle si chcete splnit.

- V jakém časovém horizontu.

- Kolik na tyto cíle potřebujete peněz.

- Jaký máte vztah k riziku.

Odpovědi na tyto otázky vás nasměrují k tomu, jaké investiční nástroje byste pro dosahování svých cílů měli nejlépe využívat.

Například pokud máte určitý krátkodobý cíl a jste ještě navíc konzervativní investor, pravděpodobně pro vás ideálním nástrojem nebudou akciové fondy a například kryptoměny už vůbec ne.

U každého nástroje je zároveň možné zjistit průměrný výnos a díky tomu si pomocí kalkulačky můžete vypočítat, kolik byste museli při daném výnosu investovat, abyste dosáhli svého cíle.

Samozřejmě na začátku své cesty si pravděpodobně nesplníte své sny všechny hned na jednou.

Za mě je důležité si tam stanovit priority a ujasnit si, na čem chcete nejdříve pracovat.

S čím bych začala určitě co nejdříve je investování na důchod/dřívější rentu, kde nám hodně pomáhá čas (o tom více později) a poté bych si zvolila prioritní krátkodobé až střednědobé cíle.

Všechny sny si pravděpodobně nesplníme hned.

Důležité je si stanovit své priority a na ty se opravdu zaměřit.

Se stanovováním cílů jsou též schopni pomoci finanční poradci. Kvalitní finanční poradce se vás bude ptát právě na tyto otázky a zároveň vám pomůže nasměrovat a vybrat vhodné nástroje, abyste svých cílů dosáhli.

Já přesně takto postupuji ve svých konzultacích. Pokud byste tedy toto téma potřebovali probrat více individuálně, nebojte se mě oslovit.

Pořizování bydlení

Cíl, který v tomto období mnoho mladých jedinců má, je pořízení vlastního bydlení. To je bohužel pro mnoho jedinců kvůli vysokým cenám nemovitostí v současné době nedostupné.

Strategie, kterou s klienty často řeším, je taková, že nesměřují okamžitě na pořízení si svého snového bydlení, ale začínají „od mala“.

Co to prakticky znamená? Že začnou cílit na pořízení menší a levnější nemovitosti, která bude často pojímána jako investiční.

Ačkoliv v této nemovitosti často klienti neplánují bydlet, ale budou ji pronajímat, nájemník jim splácí hypotéku a zároveň klienti se už „vezou“ na růstu nemovitosti.

Tedy místo toho, aby neustále šetřili na svoji vysněnou nemovitost a spolu se zvyšujícími se cenami nemovitostí jim ujížděl vlak, díky tomu, že již nějakou nemovitost vlastní, se „drží vlny“ a šance pořídit si vysněnou nemovitost se od nich nevzdaluje.

Poté, jak klientům i postupně rostou příjmy, mohou investiční nemovitost prodat a získané peníze společně s vyššími příjmy využít na nákup vysněné nemovitosti.

Já si svoji investiční nemovitost v Ostravě koupila prakticky bez hotovosti.Já na nákup (v tomto případě investiční) nemovitosti prakticky bez hotovosti využila ještě jednu strategii, kterou více rozebírám ve svém e-booku „Pod pokličkou“, kde do detailů sdílím své investiční portfolio.

Tato strategie, kterou v e-booku rozebírám, nemusí být dostupná pro každého. Nicméně mnoho jedinců ji může díky své rodinné situaci využít.

Mateřství

Téma, které v tomto období spousta žen bude řešit, je mateřství. Za mě je to věc, na kterou je důležité se dostatečně včas připravit. Z finančního hlediska to platí ještě více.

Každá žena má jiného partnera a jiné nastavení vztahu. Setkala jsem se s páry, kde během mateřství:

- Žena žila pouze z mateřské a muž si své peníze utrácel za sebe.

- Měli naprosto společné finance a co bylo muže, bylo i ženy.

- Žena dostávala „kapesné“ od muže za „starost za domácnost“ a zbytek si muž nechával pro sebe.

Nehodnotím žádný model a nechci říkat, který mi připadá lepší či horší. Co mi zde ale připadá důležité je to, aby žena do mateřství vstupovala s tím, že má již nějakou finanční jistotu a stabilitu a nebyla tak odkázána na muže v kterémkoliv uvedeném modelu.

Dostatečně vysoká finanční rezerva by měla být podmínkou mateřství.

Proto je důležité tento cíl začít dostatečně dopředu plánovat.

Za mě tedy určitá finanční rezerva je nezbytnou podmínkou mateřství.

Ideální je samozřejmě vyšší částka. Já sama, když bych tento cíl řešila, bych se ideálně pohybovala v řádech statisíců.

Samozřejmě finanční možnosti vám tak vysokou rezervu nemusí umožnit, nicméně důležité je mít alespoň nějakou finanční rezervu.

Část této částky by bylo možné vložit do investic, které přinášejí nějaký pravidelný pasivní příjem (například peer to business půjčky či nemovitostní fondy), část bych nechala v co nejvíce likvidní formě. Například na nějakém lepším spořicím účtu či na investiční rezervě od Portu ve variantě opatrnější. Ta funguje jako lepší spořící účet a nic se zde neinvestuje, tedy nehrozí propady našich vkladů.

Jak plánovat důchod?

Ačkoliv může znít divně hned na začátku produktivního věku plánovat důchod, vaše budoucí já vám za to poděkuje.

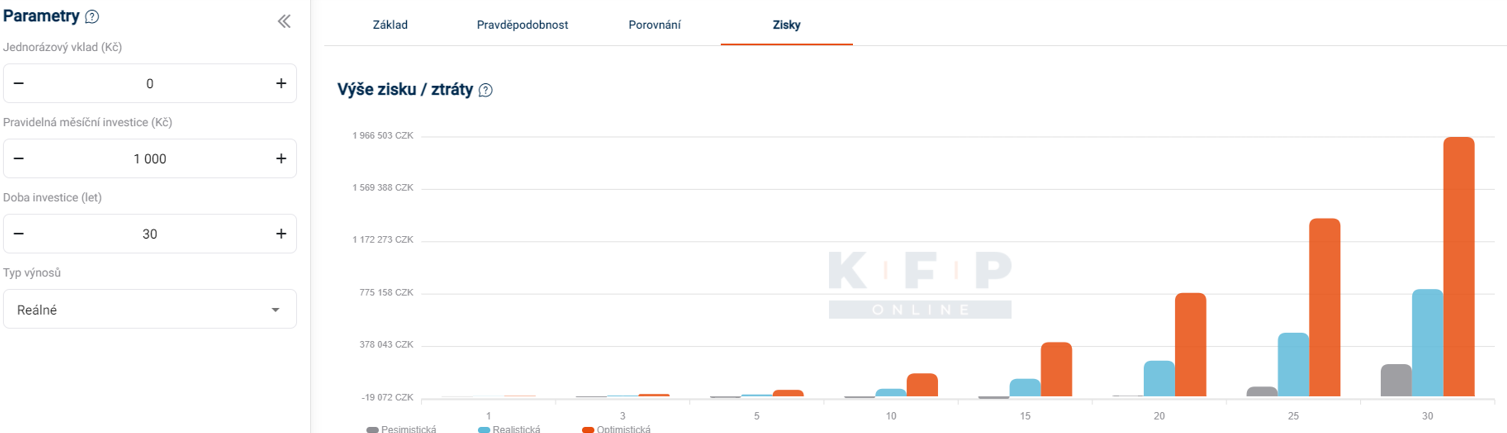

Díky složeném úročení dává smysl investovat i menší částky, protože nám zde pomáhá hlavně dlouhý investiční horizont.

Tedy i pokud máte nyní dojem, že máte na důchodové spoření jen „blbou tisícovku měsíčně“, tak i to může v důchodu pomoci.

Zároveň částky investované na důchod můžete vždy postupně zvyšovat.

Na dlouhé období u investování na důchod je ideální využívat co nejvíce dynamické nástroje, mezi které patří ETF fondy. Já sama jsem velkým příznivcem ETF fondů, které jsou nízkonákladové a mají dlouhodobě zajímavé výnosy.

Osobně bych do dlouhodobého důchodového investování vůbec nemíchala konzervativní nástroje jako jsou dluhopisy či například (nedej bože) stavebka či termínované vklady.

Nyní přichází otázka, jak si vůbec plánovat, kolik na důchod/dřívější rentu investovat.

Na základě historického vývoje akciových trhů lze říct, že 1 000 Kč investovaných měsíčně po dobu 30 let se zhodnotí na 1 000 000 Kč v reálných číslech, tedy již očištěných o inflaci (částka, kterou uvidíte na účtu, bude vyšší).

Z tohoto 1 milionu Kč můžete získávat pasivní příjem 5 000 Kč měsíčně (opět v reálných číslech).

I díky tisícovce měsíčně můžete být za 30 let milionářem.

Tedy pokud například chcete mít na přilepšenou příjem 30 000 Kč měsíčně ze svých vlastních investic, musíte ideálně investovat 6 000 Kč měsíčně po dobu 30 let.

Díky této jednoduché poučce si můžete vypočítat investici na váš ideální důchod.

Jak může vypadat investice v čase.Pokud je nyní daná investice mimo vaše možnosti, nezoufejte. Lepší je začít i s menšími částkami než čekat na ideální dobu, až budete moci investovat vyšší částky.

Právě jak jsem zmiňovala, složené úročení nám zde hodně pomáhá. Proto je důležité začít co nejdříve, jakmile vám to volné finance dovolí, klidně i s tisícovkou měsíčně.

Co bych zde zároveň ráda zmínila jsou státem podporované produkty, v tomto případě penzijní spoření.

Já osobně nejsem fandou státních produktů, dlouhodobých ještě o to méně.

Je to proto, že za takto dlouhý časový horizont stát mnohokrát změní podmínky u jím podporovaných produktů a já se tím pádem stávám „obětí“ státních regulací a pravidel.

Nemohu si tedy svobodně vybrat, kdy si své peníze z penzijního spoření vyberu, ale „povoluje“ mi to stát. A to je něco, co já rozhodně nechci. Chci si sama určit, kdy půjdu do důchodu a kdy si vyberu své peníze.

Nejsem fandou státních investičních produktů.

Nechci, aby mi někdo diktoval, kdy si mohu vybrat své peníze a dopřát si důchod.

Zároveň se na penzijním spoření platí poměrně vysoké poplatky, které mi v podstatě vymažou získanou státní podporu. Proto ani toto „kapesné od státu“ nevidím jako něco, proč bych tento produkt využívala.

Za mě tedy státní produkty nejsou vhodná cesta pro dlouhodobé investování na důchod.

Jediná situace, kde podle mě dává smysl mít penzijní spoření, je, pokud dostáváte příspěvek od zaměstnavatele. V tomto případě už to začne být zajímavější variantou.

3) Investování po čtyřicítce

Ačkoliv po čtyřicítce může mít spousta jedinců z hlediska investování dojem, že jim už tak trochu ujel vlak, je tomu přesně naopak.

Často je to období, kdy lidé mají vyšší příjmy díky zvyšující se kvalifikaci, děti začínají být často v pubertě či už jsou úplně dospělé (a tím pádem nejsou výdaje za ně tak velké jako během jejich dětství), a tak bývá snazší něco ušetřit.

V tomto případě bych tedy, pokud v tomto věkovém rozmezí začínáte investovat, se k investování stavěla do velké míry podobně jako v předchozím „věkovém horizontu“.

Důležité je opět si jasně stanovit cíle, ujasnit si, co chceme, jaké částky na to potřebujeme a mít jasno v prioritách.

Strategie v tomto období může být do velké míry podobné té z předchozího životního období.

Rozhodně není na nic pozdě.

Zároveň není ani pozdě řešit investování na důchod.

Ačkoliv zde už čas hraje trochu proti nám, protože máme kratší časový horizont než například těsně po dvacítce, i tak ještě těsně po čtyřicítce můžeme mít dostatek času pro vybudování finančního kapitálu na důchod.

Osobně bych tedy zde též volila akciová portfolia, případně s menší „příměsí“ dluhopisů. Snažila bych se zároveň investovat větší částky, abych na důchod byla dostatečně zajištěná.

Případně též můžete přidat některé nástroje pro vytvoření pasivního příjmu v kratším období na své krátkodobé cíle, jako jsou peer-to-business půjčky či nemovitostní fondy.

Samozřejmě pokud máte případně větší volné finance navíc, rozhodně bych přemýšlela nad pořízením investiční nemovitosti a nad jejím dlouhodobém držení. Je to skvělý druh investice, který vám v krátkém období přinese pasivní příjem a v dlouhém období poroste na hodnotě.

4) Období blížícího se důchodu

V žádném věku není pozdě investovat. Jen je potřeba upravit svoji strategii. Čím více se blížíme důchodu, tím více by naše portfolio mělo být konzervativnější a méně volatilní.

Proč? Neměli bychom totiž riskovat, že naše investice například bude zrovna v propadu ve chvíli, kdy z ní budeme chtít vybírat peníze na svoji rentu.

Právě z tohoto důvodu není ideální v době důchodového věku mít většinu svého důchodového portfolia v akciích, ale spíše postupně tuto část portfolia zkonzervovávat.

Ideální je postupně „přelívat“ své akciové investice do konzervativnějších nástrojů. Mezi to patří dluhopisy a postupně například termínované vklady či klidně i stavební spoření.

V době blížícího se důchodu je důležité nemít většinu svého portfolia v dynamických, volatilních nástrojích.

Právě ta konzervativnější část je ta, ze které bychom peníze na důchod měli vybírat pro svoji potřebu. Dynamičtější část v akciích necháme dále pracovat, zhodnocovat a postupně zisky též budeme zkonzervovávat.

Investice vhodné pro tuto dobu

Pokud v době blížícího se důchodu začínáte teprve investovat, zaměřila bych se spíše na investice, které rovnou přinášejí určitý výnos. Nemusíme tak díky tomu čekat, až nám daná investice vzroste na hodnotě (jako právě například u akciových fondů).

V tomto případě tedy jako možné investice mohou být například peer-to-business půjčky (mojí oblíbenou platformou je Fingood, na kterou naleznete recenzi zde), případně nemovitostní fondy.

Pokud máte větší množství volných financí k dispozici, opět bych též přemýšlela nad pořízením investičního bytu.

Zároveň bych se v této době zaměřila na finanční stabilizaci a dostatečnou finanční rezervu na účtu pro situace, „kdyby něco“.

Případně pokud počítáte, že budete rentu vybírat později a ne co nejdříve po šedesátce (například v době předčasného důchodu), též dává smysl založit si vyloženě „důchodové portfolio“.

Nicméně v tomto případě již v portfoliu nevolte převažující část akcií, ale spíše je vhodně doplňujte dluhopisy. Je to právě proto, že zde pravděpodobně budete pracovat s kratším časovým horizontem, kde mít většinu financí v akciích může být kvůli jejich volatilitě poměrně rizikové.

Pro kratší časové horizonty není vhodné mít příliš velkou část v akciovém trhu, ale vhodnější je volit konzervativnější nástroje, jako jsou dluhopisy.

Pokud případně nevíte, jak si nastavit takovéto portfolio, například platforma Portu vám za pomoci vyplnění vstupního dotazníku s tímto může pomoci.

Na závěr …

To by bylo vše k tématu investování v různých životních obdobích. Věřím, že vám tento článek dal určité podněty, na kterými se zamýšlet a případně dal i tipy do praxe, jak na to.

Pokud by vás zajímalo, jak své cíle řeším nyní já, do detailů své investiční portfolio rozebírám ve svém e-booku „Pod pokličkou“, kde vysvětluji všechny důležité podrobnosti.

Inspiroval již více než stovku lidí a věřím, že se mnohé naučíte z něho i vy.

Případně vás moc ráda uvítám ve své veřejné FB skupince, kde sdílím spoustu tipů ze světa správy financí a etického/ekologického investování. Skupinka je přístupná pouze ženám. 🙂

Je něco dalšího, co by vás na tomto tématu zajímalo?

Případně o čem byste se rádi dozvěděli více? 🙂